2022年,我国模板脚手架行业面临着多年以来前所未有的复杂严峻态势。一方面,国内疫情多发散发,房建基建持续低迷,房企暴雷此起彼伏,市场需求收缩;另一方面,行业内部产能结构过剩,价格探底愈演愈烈,项目延期逾期普遍,成本攀升,库存高位,效益锐减成为行业主要特征,企业生产经营面临极大的生存挑战,一些模架企业撤资退出,新一轮的淘汰洗牌拉开序幕。

一季度,全国模架市场同比出现两位数大幅度下滑,部分领域合同签约一度跌幅超过30%以上。二季度,多方曾经预测呈现“V”字反弹态势并未出现,受上海和多地疫情管控严格,道路运输不畅,房地产低迷持续等影响,华东地区出现多年来历史同期最低水平。同时,在中央部委、省市地方各级利好政策应出尽出的指引方针下,6月份以来,尽管各项指标明显好转,但触底反弹力度不足,模架市场整体仍然严峻。

模架行业告别了过去几年里,铝模板、盘扣、爬架多轮次的热资涌入,规模扩张,投资回报可观的局面,迅速转为微利红海时代。2022年,“模架,从为发展而战”已然转化为“模架,为生存而战”。

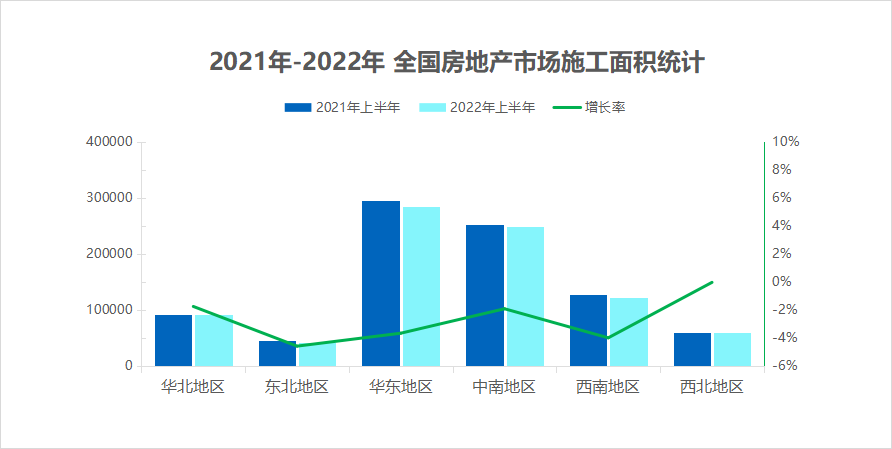

据国家统计局统计,2022年1-6月,全国房地产开发企业房屋施工面积为848812万平米,同比下降2.8%。从区域来看,东北地区降幅为4.6%,华东地区降幅为3.7%,西南地区降幅为4%。

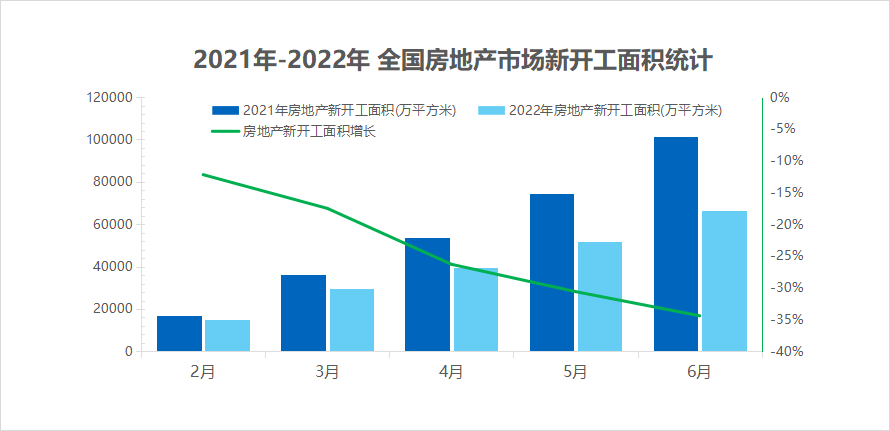

受疫情,房市低迷等多重因素影响,房地产市场新开工形势更加严峻,1-6月均值均较去年呈显著下降态势。

投融资方面,2022年上半年,房地产开发企业到位资金为76847亿元,同比下降25.3%。全国土地购置面积为3628万平米,同比下降48.3%;土地成交价款为2043亿元,同比下降46.3%。

基建投资方面,全国铁路固定资产投资动力不足。2022年上半年,全国铁路固定资产投资累计完成2853亿元,同比减少4.6%,为近年来最低。全国公路固定资产投资12704亿元,同比增长9.7%。

受疫情多发散发,房市遇冷等因素叠加影响,部分企业退出行业,行业集中度攀升。截止到2022年8月,据中国模板脚手架协会行业调研统计,全国模板脚手架行业总产值6449亿元,行业从业企业4.3万余家。重点领域发展概况如下:全国铝合金模板市场保有量约7700万㎡(含非标模板)。全国铝合金模板设备加工、研发设计、生产加工、租赁承包企业共约850余家。我国盘扣脚手架市场存量约2340万吨,全国盘扣生产厂家总产能约1600万吨。盘扣生产、租赁、上下游配件规模企业1800家左右。全国爬架市场机位存量整体保持在4.1万栋左右(147.6万个机位),半钢架存量大幅减少,市场上仅8万个机位左右。全国胶合板类产品生产企业11000余家,分布在26个省(市、区),木材加工业成本上升3.2%,利润同比下降4.9%。

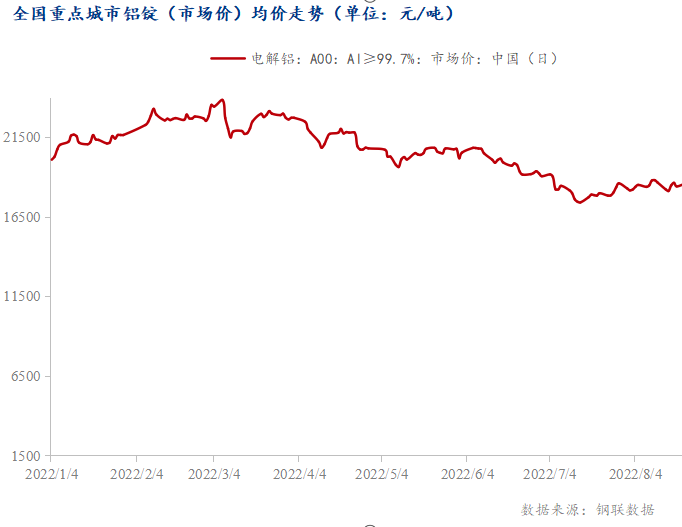

铝锭价格呈现震荡态势,一季度,地缘风险,海外电解铝厂减产风险,沪铝震荡攀升至24020元/吨;二季度,疫情爆发,房产等终端下降,下游需求减弱,价格大幅回落,跌至18000元左右。2020年起,全国铝模板存量进入缓增态势,当前,市场上绝大多数的铝模板销售、租赁价格体系基于铝锭价格1.4-1.5万元/吨建立,2022年上半年均价19000元左右的价格处于高位运行。

铝模板行业的整体特征呈现,1、开工率明显不足,部分省份合同下降超过40%以上;2、新增订单不足,主体小幅进货补货,行业新板增量较低;3、小型铝模板企业难以为继,有些退出行业。国内超大型铝模板企业“持续瘦身”,体量约为最高峰值的1/3左右。

盘扣行业仍处于上升态势区间,但整体竞争已经非常激烈。上半年,受限产、疫情管控和运输受阻等影响,全国盘扣存量增加240万吨,产业开工率明显不足。销售价格方面,上半年处于整体价格盘整区间,截止8月底,华北地区盘扣脚手架2.5米立杆均价为6100元/吨(含税价),较4月份年内最高点7600元/吨(含税价)的价格,下跌了1500元/吨。租赁价格降幅巨大,30%的企业租赁价格低于6元/吨/天。

爬架市场较前两年热度显著下降。受钢材波动、产品智能化升级等多因素影响,爬架销售价格浮动明显,整体上70%的企业销售价格下降,中高端产品整体向6000-7000元/延米集中,市场主流集中在5000-6000元/延米之间,且呈下调态势。租赁价格(半年起租,不含劳务)大幅下滑,在2300-2600元/延米区间占45%,2600-3200元/延米区间占40%左右。

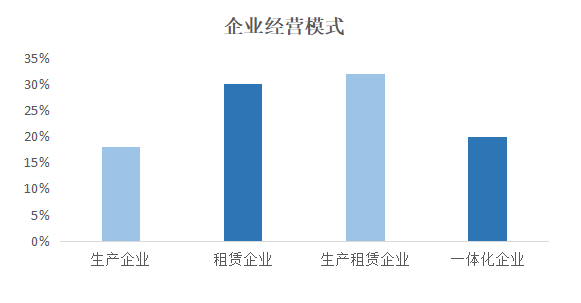

本次调研,纯生产企业占18%,纯租赁企业占30%,生产租赁企业占32%,一体化企业占20%。

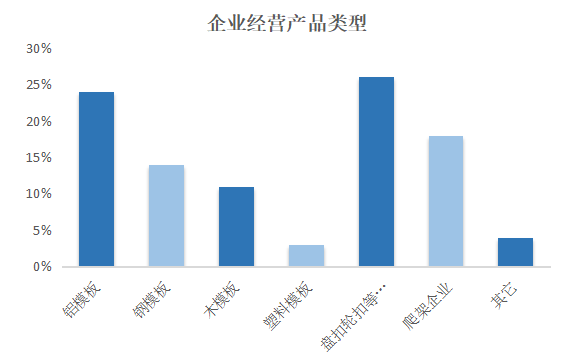

调研企业中,铝模板企业占比为24%,钢模板企业占比为14%,木模板企业占比为11%,塑料模板企业为3%,盘扣、轮扣等脚手架企业占比26%,爬架企业占比18%,剩余企业约为4%。

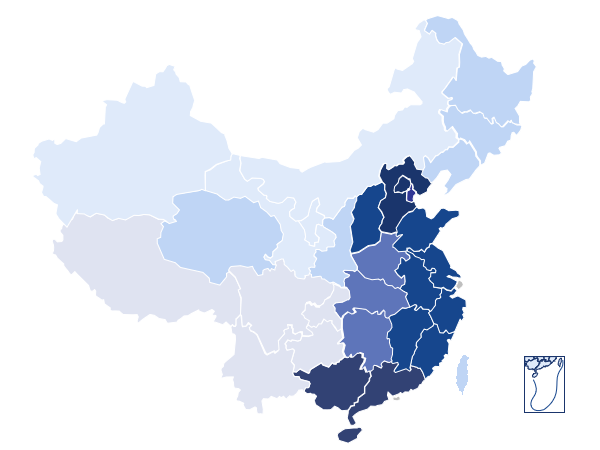

调研企业主要集中在华东、华北、华中、华南、西南、西北和东北,其中华东地区占30%,华北地区占21%,华中地区占12%,华南地区占23%,西南地区占6%,西北地区占5%,东北地区占3%。

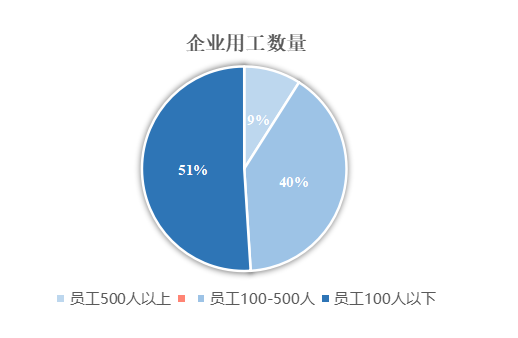

1-8月,因为疫情或因自动化等多因素影响,企业用工数量普遍下降,截至7月,企业员工数500人以上的企业占比为9%,员工100-500人的企业占比为40%,员工数100人以下的占51%。

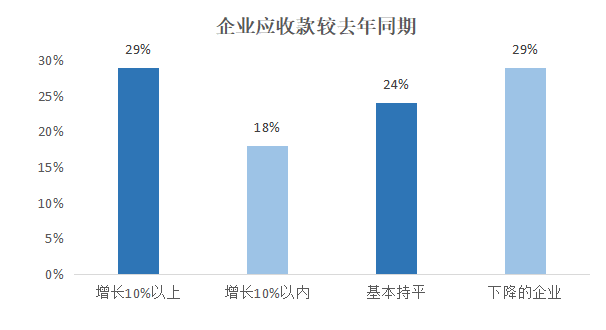

1-8月,企业应收款较去年同期增长10%以上的企业占比29%,应收款增长在10%以内的企业占比18%,基本持平的企业占比为24%,下降的企业占比为29%。

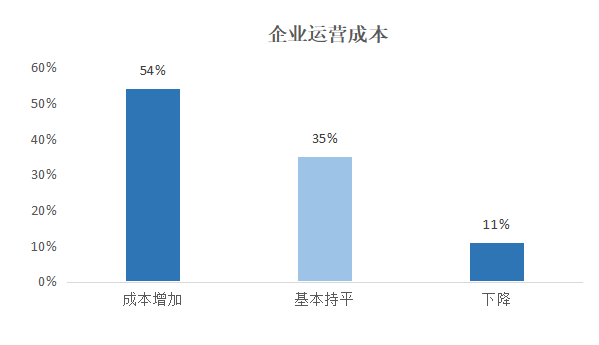

1-8月,企业购进原材料价格、用工成本、运输费用等费用普遍上涨,调研显示,54%的企业反馈企业运营成本较去年同期增加,35%的企业表示企业运营成本与去年同期基本持平,仅有11%的企业表示运营成本校去年同期有所下降。

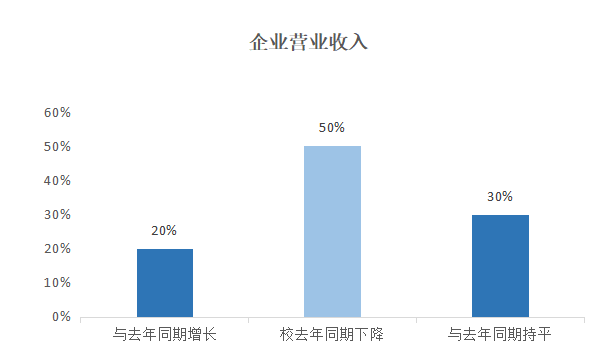

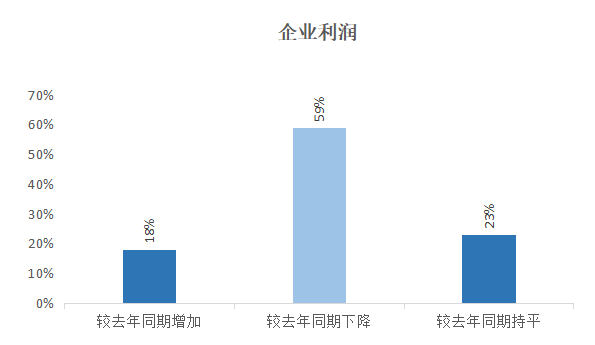

经调研,模架企业受疫情等因素影响,企业营业收入、利润呈下降态势。调查数据显示,企业营业收入较去年同期有20%的企业增长,50%的企业下降,基本持平的企业占比为30%。59%的企业利润较去年同期呈下降趋势,18%的企业利润有所上升,23%的企业利润与去年同期基本持平。

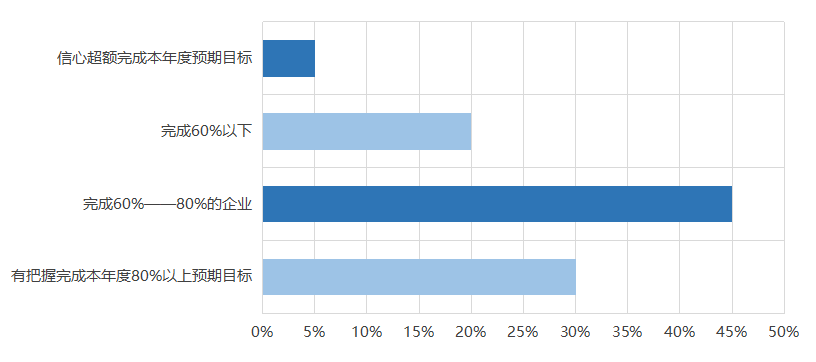

本年度完成预期目标80%以上的企业占比40%,完成60%80%的企业占比为32%,完成60%以下的企业占比为20%,仅有9%的企业有信心超额完成本年度预期目标。

调研发现,对行业预期持乐观态度的企业占21%,35%的企业对行业发展预期一般,不乐观的企业占比为14%,比较乐观的企业占比为20%。其中45%的企业正在根据国家政策、疫情情况等调整产业结构,转变发展方式。

建筑业正处大变局的关键节点,一年前的调控力度过大,房地产销售急转直下,多家房企流动性困难,信用违约暴雷频发。继去年的恒大、富力、佳兆业等之后,2022年,融创、世茂、正荣、龙光等多家大型房地产企业暴雷,黯然重组。从2021年下半年到现在,有江苏南通三建、南通六建等4家特级、11家一级建企申请破产重组、清算等。仅在2022年4月,至少已经有19家企业因债务违约,申请破产、债务重组、公开拍卖。

上游房企的频频暴雷,折射出模架行业发展困境和现状,很多模板脚手架企业长期业务与之绑定,受到了非常严重的影响。房市销售的低迷,多家房企都在收缩、降价回款,刚性建筑材料、租赁压价,延缓工期,迟缓工程价款支付,模架产品租赁价格、施工承包价格持续下降,造成模架市场平均降幅在30%左右,营收紧缩,利润收窄,造成企业应收账款持续增长,资金链承压严重,行业利润微薄,回报周期大大延长。同时,预付款、进度款、结算款等各个环节均存在拖欠现象。账款“拖延再拖延”,“下周再下周”,延期逾期使模架企业濒临生存线、政策持续推动,行业逐步转型升级

10月1日起,中国模板脚手架协会参编的国家标准《施工脚手架通用规范》GB55023-2022即将实施。6月,协会参编的国家标准《建筑施工脚手架扣件安全要求》第一次工作会议顺利召开。这两本规范为强制性工程建设规范,全部条文必须严格执行,同时废止部分标准相关强制性条文,对行业发展意义重大。住建部要求,6月15日后,新开工项目不得在限制条件和范围内使用,9月15日后,全面停止禁止类《目录》所列限制类施工工艺、设备和材料。限制条件和范围对竹(木)脚手架、门式钢管支撑架做出相关规定。

全国各地模架单项、合并推广政策密集颁布。陕西省西安规定,5月1日起,新开工项目,盘扣、全钢爬架、铝模板、钢板网作为申报文明工地基础条件。住建部、浙江、江苏、山西、山东等9省,10多个城市发布了推广铝模板的利好政策。广东、四川、陕西等多地颁布了铝模板计价和定额的新版配套文件;人工、材料、铝模板定额、销钉销片等造价测算更新。住建部、南京、无锡、江阴、芜湖等45个省市发布盘扣脚手架推广政策,苏州、杭州、南通制定了关于建立盘扣式钢管支架构件进场检测监管制度的通知等文件,进一步规范入场检测、中期抽测、全程监控的措施,预防低性能材料盘扣进入市场。陕西省、湖北省、新疆自治区、宁夏自治区、福州、天津、宜昌等十几个省市颁布推广附着式升降脚手架相关文件,重庆等地政策禁止使用半钢架,推广全钢爬架。政策的持续推动,引导了模架市场的高质量转型和需求转变,有力地促进了模架全产业链新型生态体系的形成。

铝模板湖南、广东、陕西多条全新自动化生产。